Valor actual neto: así se calcula el valor actual neto de tu inversión

Una inversión es buena cuando genera beneficios. La rentabilidad de una inversión resulta de la relación entre las ganancias esperadas y el importe inicialmente invertido. Pero ¿cómo se calculan los flujos de pago futuros desde el punto de vista actual?

La economía financiera habla, en este contexto, del valor actual del dinero (en inglés: Time Value of Money, TVM). Es decir, un pago vale más hoy que lo que lo hará en el futuro. La razón: puedes invertir el dinero que posees hoy en el mercado de capitales y obtener ganancias.

Imagínate que inviertes 10 000 euros a dos años y posteriormente recuperas la totalidad del monto. En este caso, habrías generado pérdidas por valor del rédito de una inversión de capital a dos años. En este contexto, estaríamos hablando de renuncia o coste de oportunidad. Hay que tener esto en cuenta a la hora de planear las inversiones, por ejemplo, mediante el cálculo del valor actual neto.

El valor actual de importes futuros se calcula mediante el rendimiento de los intereses (descuento). El importe se resta al rédito, que generaría una inversión de capital alternativa por el mismo importe en el periodo de tiempo correspondiente.

Te mostramos el cálculo paso a paso con ayuda de ejemplos prácticos.

¿Qué es el valor actual neto?

El valor actual neto (también conocido por su nombre en inglés “net present value”, abreviado como VAN) es un indicador del cálculo dinámico de la inversión. Los inversores utilizan el VAN para determinar el valor de pagos e ingresos futuros en el momento actual. De esta manera, se pueden comparar importes de diferentes periodos de cálculo y las diferentes oportunidades de inversión se pueden contrastar con respecto a su rentabilidad.

El cálculo de la inversión actúa dentro del marco de la planificación de la inversión e incluye distintos métodos de cálculo, que posibilitan una evaluación racional de proyectos de inversión. La economía industrial distingue entre cálculos de inversión estáticos y dinámicos. Mientras que los métodos estáticos se orientan hacia un promedio anual típico, los métodos dinámicos tienen en cuenta el plazo total de inversión y lo utilizan para considerar también las fluctuaciones de ingresos y pagos derivados de la inversión sobre los distintos periodos de reflexión. El cálculo del valor actual neto figura entre los métodos dinámicos del cálculo de inversiones.

Los valores actuales netos se calculan y evalúan como parte del método del valor actual neto.

El valor anual neto es la suma de todos los pagos e ingresos descontados de una inversión en el momento actual. Se le conoce también como “valor presente neto”.

¿Cómo se calcula el valor actual neto?

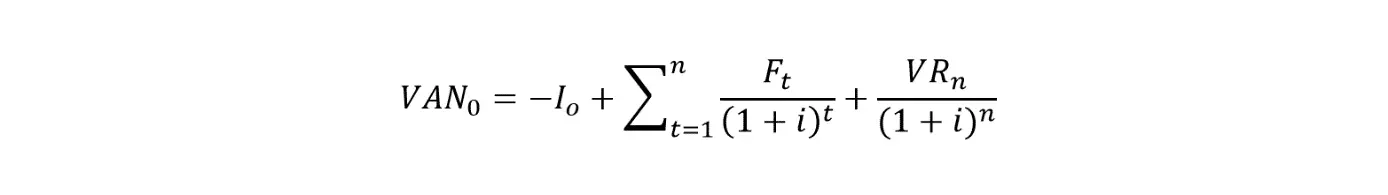

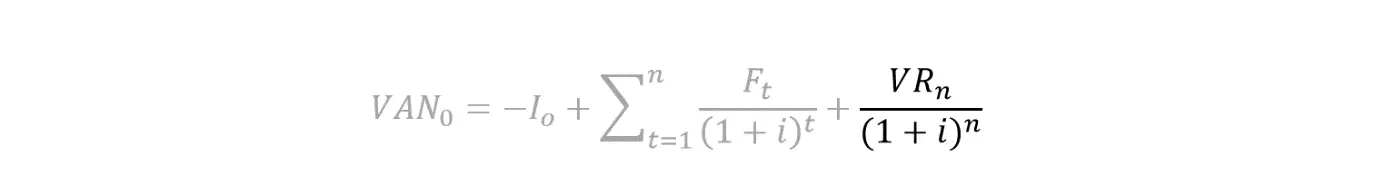

El valor actual neto se calcula según la siguiente fórmula:

Para ello es necesario conocer:

El significado del operando expuesto se deduce de la siguiente tabla:

| I0 | Inversión en el momento inicial (t = 0) |

| n | Duración en años |

| t | Intervalo de tiempo |

| Ft | Flujo de caja |

| It | Ingresos en un momento dado t |

| Pt | Pagos en un momento dado t |

| i | Cálculo del tipo de descuento en % |

| VRn | Valor residual |

| VAN0 | Valor actual neto |

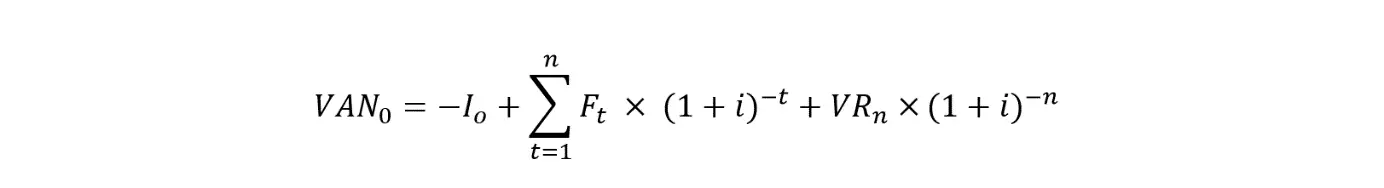

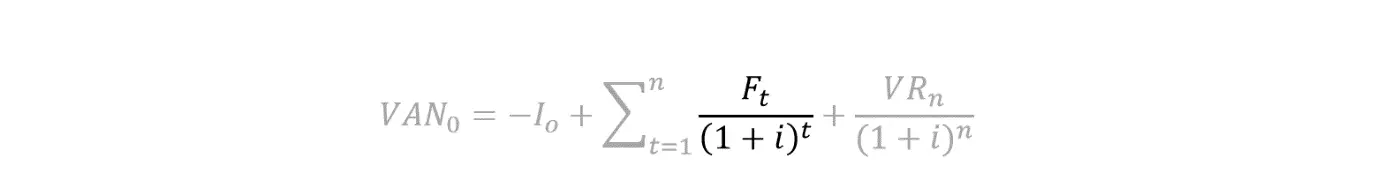

En ocasiones se puede encontrar en bibliografía especializada en el tema una manera alternativa de expresar la fórmula:

Con ambas fórmulas se obtiene el mismo resultado.

El método para calcular el valor actual neto mediante esta fórmula parece muy complejo a primera vista, pero puede dividirse en siete pasos sencillos.

Para calcular el valor actual neto de una inversión sigue estos pasos:

- Define la suma de la inversión.

- Define el periodo de la inversión.

- Calcula el flujo de caja del intervalo de tiempo correspondiente.

- Determina el cálculo del tipo de descuento.

- Determina el flujo residual de tu inversión.

- Calcula el valor actual neto de cada intervalo de inversión.

- Calcula el valor actual neto de tu inversión.

Te mostramos el cálculo mediante un ejemplo.

Imagínate que tienes una carpintería y quieres instalar una prensadora de briquetas con extracción de aire. La idea es que la nueva máquina debe succionar serrín y astillas y convertirlas en briquetas que ocupen poco espacio para luego venderlas y ganar dinero. Pero esta máquina es cara. Para poder determinar si la inversión será rentable hay que calcular su valor actual neto.

Paso 1: calcular el importe de la inversión

El primer paso es calcular el importe de la inversión inicial sumando todos los pagos iniciales en el punto de partida t = 0.

La suma de la inversión tiene en cuenta todos los costes relevantes para el pago, incluyendo aquellos relacionados con la inversión y que existen en el momento actual, como por ejemplo:

- costes de compra de las máquinas, instalaciones, vehículos o equipamiento del negocio,

- costes derivados de la contratación o formación de trabajadores y

- costes por servicios (p. ej. publicidad).

Al ser un pago, el importe total de la inversión consta como importe negativo en el cálculo del valor actual neto.

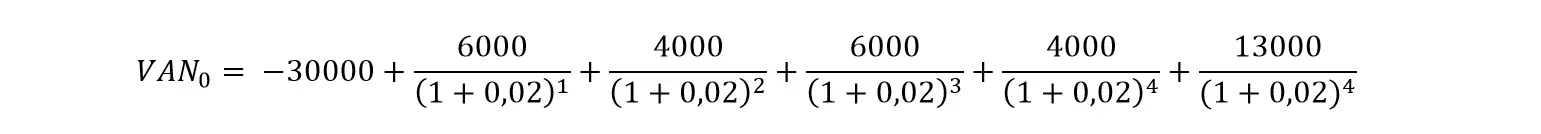

Para nuestro ejemplo de cálculo imaginemos que la máquina que queremos adquirir cuesta unos 26 000 euros. A ello hay que sumarle gastos de unos 3000 euros de instalación, así como 1000 euros de formación de trabajadores en el uso de la nueva máquina. El importe total de la inversión asciende a unos 30 000 euros en total, pagaderos al comienzo del periodo de inversión.

Paso 2: determinar el plazo de inversión

El valor actual neto se calcula basándose en un método de cálculo dinámico de inversión. Además, hay que contemplar el plazo de inversión (n) en intervalos de tiempo (t), para los que hay que calcular y descontar los distintos flujos de caja. Por lo tanto, el valor actual neto considera tanto las fluctuaciones en los pagos e ingresos derivados de la inversión como las oscilaciones del mercado de capitales que repercuten en los tipos de descuento y se aplican al descuento del flujo de caja.

Calcula primero el plazo de la inversión planeada. Se trata del periodo de tiempo durante el cual se generan los pagos e ingresos. Por lo general, el plazo de una inversión se calcula en años. Por lo tanto, para el rendimiento se toman en cuenta intervalos de tiempo de un año cada uno.

Siguiendo con nuestro ejemplo, el fabricante de la máquina nos indica que el ciclo de vida útil de la misma es de 20 años. Sin embargo, nuestra idea es reemplazar la máquina por un modelo más moderno tras 4 años y vender la vieja por el precio más alto posible. Partimos, por tanto, de un plazo de inversión de 4 años (n = 4). Esto implica 4 intervalos de tiempo de un año cada uno que deben calcularse y descontarse de los distintos flujos de caja.

Paso 3: calcular el flujo de caja

La base del cálculo del VAN es el descuento de todos los pagos e ingresos derivados de la correspondiente inversión.

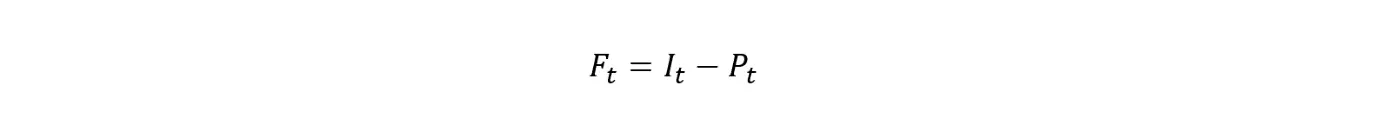

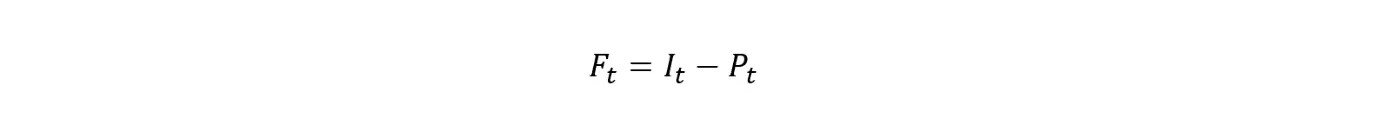

Para el cálculo hay que determinar primero el excedente de ingresos para cada intervalo de tiempo (también llamado flujo de caja), que se obtiene de la diferencia entre pagos e ingresos.

Para nuestro ejemplo de inversión calculamos los flujos de caja de cuatro años y tenemos en cuenta todos los ingresos y pagos previstos.

Un mayorista de combustibles alternativos se ofrece como comprador de nuestras briquetas. Esto genera unos ingresos anuales de 10 000 euros. Sin embargo, la máquina aspiradora genera también costes de electricidad y mantenimiento. Estos gastos ascienden a 4000 euros anuales. Además, cada dos años existe un gasto de 2000 euros por el reemplazo de piezas desgastadas.

Por lo tanto, esto da como resultado los siguientes flujos de caja para los cuatro intervalos de tiempo del plazo de inversión.

| Ingresos | Pagos | Excedente de ingresos | |

|---|---|---|---|

| F1 | 10 000 € | 4000 € | 6000 € |

| F2 | 10 000 € | 6000 € | 4000 € |

| F3 | 10 000 € | 4000 € | 6000 € |

| F4 | 10 000 € | 6000 € | 4000 € |

Paso 4: determinar el tipo de descuento

El descuento de flujos de pago durante el periodo de inversión puede averiguarse mediante el tipo de descuento (i), que es el operando principal en el cálculo del valor actual neto.

Los tipos de descuento aplicables se deducen teniendo en cuenta el principio de coste de oportunidad del tipo de descuento de la mejor alternativa de inversión. También hay que tener en cuenta la inflación.

A diferencia del método estático, el cálculo de inversión tiene en cuenta el método del valor actual neto, la evolución de la estructura de los intereses y los intereses acumulados. En cada intervalo de tiempo, según sea necesario, se pueden aplicar los tipos de descuento.

En nuestro ejemplo damos por hecho que tenemos la oportunidad de colocar el importe de la inversión (30 000 euros) a un tipo de interés del 0,2 % libre de riesgo en el mercado de capitales. Así pues, utilizamos este tipo de interés como tipo de descuento.

Paso 5: calcular el valor residual

El valor residual de una inversión se refiere a los beneficios de liquidación al final del periodo de inversión. Este se origina, por ejemplo, de la venta de máquinas y vehículos. Si durante el transcurso del plazo de inversión se producen costes (por ejemplo, costes de eliminación), estaríamos hablando de una plusvalía de liquidación negativa. El valor residual se descuenta también del cálculo del valor actual neto.

El valor residual solamente se calcula en caso necesario, ya que no todas las inversiones están relacionadas con una plusvalía de liquidación. Por ejemplo, la formación de trabajadores representa una inversión en sus cualificaciones por la cual no se obtiene ningún valor residual.

En cambio, en nuestro ejemplo nos basamos en que podremos vender la máquina tras cuatro años por la mitad de su precio original. Por lo tanto, el valor residual asciende a 13 000 euros.

Paso 6: calcular el valor actual

El valor actual se refiere al valor de un pago en el momento actual y se calcula mediante un descuento:

Para calcular el valor actual para los intervalos de tiempo que hemos definido debemos aplicar el tipo de descuento definido y lo compensamos de acuerdo a la fórmula del valor actual neto con los flujos de caja determinados de cada intervalo.

Como resultado, para cada flujo de caja del plazo de inversión y para el valor residual obtenemos un valor actual que se refiere al valor actual del importe correspondiente al punto inicial.

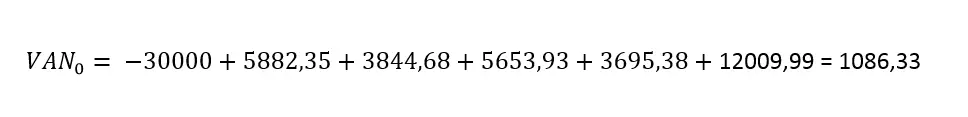

Paso 7: calcular el valor actual neto

El valor actual neto es el valor neto actualizado de una inversión. Para calcularlo, suma el valor actual de todos los intervalos de tiempo del plazo de inversión y resta, a continuación, el importe de la inversión.

En nuestro ejemplo obtenemos un valor actual neto de 1086,33 euros. Pero ¿cómo se evalúa este resultado?

Interpretación del valor actual neto

Si la suma de todos los valores actuales (también llamado “valor capitalizado” (VC0) es más elevada que el importe invertido se obtendrá, como en el ejemplo previo, un valor actual neto positivo.

Un valor actual neto positivo (VAN0 > 0) –por ejemplo 1086,33 euros– indica que la inversión planificada genera más beneficios que un depósito bancario al tipo de descuento escogido. Una inversión de este tipo es rentable.

En cambio, si se obtiene un valor actual neto negativo (VAN0 < 0), la inversión probablemente implicaría pérdidas y no sería un negocio rentable.

Si el valor neto actual asciende a 0 euros justos, tu inversión generará únicamente un tipo de descuento pero ningún beneficio adicional, con lo cual no supone ninguna ventaja económica sobre un depósito bancario libre de riesgos.

| Valor actual neto | Evaluación | Descripción |

| VAN0 > 0 | Inversión rentable | La inversión genera más beneficios que un depósito bancario con el tipo de descuento seleccionado. |

| VAN0 < 0 | Inversión no rentable | La inversión genera menos beneficios que un depósito bancario con el tipo de descuento seleccionado. |

| VAN0 = 0 | La inversión no ofrece ninguna ventaja sobre un depósito bancario con un riesgo bajo. | La inversión genera únicamente el tipo de descuento. |

El valor actual neto hace posible evaluar una única inversión o comparar varias posibilidades de inversión. Compara la rentabilidad de las distintas inversiones: la más económicamente favorable es aquella con el valor actual neto más elevado.

Puntos fuertes y puntos débiles del valor actual neto

Al calcular el valor actual neto utilizando el método previamente descrito, se consideran los distintos plazos de inversión de manera independiente. Por lo tanto, el valor actual neto se cuenta entre los métodos dinámicos del cálculo de inversiones. En comparación a los métodos estáticos, la ventaja de los dinámicos es que reflejan circunstancias más complejas, por ejemplo, los distintos flujos de caja de los intervalos de tiempo o un cambio en el tipo de descuento.

El valor actual neto goza de gran popularidad por ser un método comparativamente más sencillo. Su índice es unívoco y no deja lugar a interpretaciones. Sin embargo, los críticos de este método ponen en duda la fuerza expresiva del VAN.

El método del valor actual neto es problemático, sobre todo, por las siguientes razones:

- El cálculo del valor actual neto se basa en la suposición de un mercado de capitales perfecto.

- El cálculo se basa en muchos aspectos en presuposiciones que repercuten de manera determinante en el importe del valor actual neto.

El método del valor neto actual se basa en un mercado de capitales simplificado, entre otros mediante la equiparación de intereses acreedores y deudores. Tampoco se tienen en cuenta las normativas fiscales. En la práctica, estos requisitos no se dan. Por lo tanto, se trata de un indicador que no se adapta al completo a las circunstancias reales.

Existe además el peligro de que los empresarios lleven a cabo inversiones no rentables contando con presuposiciones erróneas. Tanto el tipo de descuento como el importe del flujo de caja se basan en pronósticos y se determinan mediante una base informativa insuficiente, más o menos arbitraria. Así pues, todas las presuposiciones del cálculo del valor actual neto se deben comentar y demostrar suficientemente, por ejemplo, mediante ofertas bancarias concretas, datos o cifras de las cuentas del negocio de años anteriores.

Por favor, ten en cuenta el aviso legal relativo a este artículo.