El libro de caja: control de entradas y salidas de efectivo

Registrar las entradas y salidas en la contabilidad de una empresa no solo es conveniente para estimar su salud financiera, sino también porque se integran en el balance de cierre del año económico, que es la información que toma como referencia Hacienda para calcular la base impositiva para el pago de impuestos. Pero ¿cómo se registra el efectivo? En este caso es el libro de caja el instrumento necesario para documentar el movimiento de efectivo.

Desde el punto de vista contable, se diferencia entre los libros contables obligatorios y los auxiliares (Código de Comercio, arts. 25-33). Entre los primeros, se incluyen el Libro Diario, el Mayor y el de Inventario y Cuentas Anuales; entre los auxiliares, que no son obligatorios pero apoyan a los primeros, se encuentra el Libro de Caja, el de Bancos o el de entradas y salidas de almacén, entre otros.

A continuación sintetizamos la información fundamental en torno al libro de caja y aclaramos qué empresas lo deben llevar y cómo.

El libro de caja en la contabilidad

Hoy las empresas obtienen sus ingresos mayoritariamente por vía bancaria (transferencias, domiciliación, pago con tarjeta, etc.), pero el pago en efectivo es muy habitual aún y debe documentarse para garantizar el retrato fiel de las finanzas de la empresa, tal y como indica el Plan General Contable (PGC). El libro de caja, que, como dijimos, se utiliza para llevar el control de las entradas y salidas de efectivo de un negocio, se cuenta entre los libros contables auxiliares de más relevancia. Los libros contables auxiliares son aquellos que, pese a no ser obligatorios, conviene tener en orden para que sirvan de apoyo a los libros que sí son obligatorios para todas aquellas empresas que deben llevar la contabilidad (Libro Diario, Libro de inventarios, Cuentas Anuales, Libro de Remuneraciones), pues la información que contienen se agrega al final del ejercicio a los libros contables obligatorios. El saldo del libro de caja, por ejemplo, ha de figurar en el activo del balance como la cuenta 570/571 (57. Tesorería), tal y como indica el PGC. La tesorería incluye tanto el efectivo físico como los cheques sin cobrar, por ejemplo. En general, el PGC indica que los libros anuales deben elaborarse de tal manera que resulten comprensibles para cualquier tercero (inversores, consejo administrativo, Hacienda, bancos, etc.) que tenga que evaluarlos, “debiendo mostrar la imagen fiel del patrimonio, de la situación financiera y de los resultados de la empresa, de conformidad con las disposiciones legales.” (“1º Cuentas anuales. Imagen fiel”). Tal obligación puede hacerse extensible al libro de caja como integrante de la contabilidad de un negocio. En la actualidad puede recurrirse a plantillas de libro de caja gratuitas que facilitan enormemente su creación desde cero.

Por suerte, hoy el empresario y el autónomo pueden recurrir a software especializado que ahorra gran parte del trabajo y con el que puede llevarse un libro de caja ordenado y eficiente sin necesidad de tediosos cálculos manuales. No obstante, antes de hacerse con una solución profesional a un alto precio conviene informarse sobre las funciones que ofrece y sus prestaciones especiales. En el caso de las herramientas online, la protección de los datos sería un factor a tener en cuenta.

Qué leyes afectan a la gestión de caja

| Marco legal | Cita | Explicación |

| Art. 29, párrafo 1, Código de Comercio | “Todos los libros y documentos contables deben ser llevados (…) con claridad, por orden de fechas, sin espacios en blanco, interpolaciones, tachaduras ni raspaduras. Deberán salvarse a continuación, inmediatamente que se adviertan, los errores u omisiones padecidos en las anotaciones contables. (…)” | Añade todas las operaciones en efectivo en el libro de caja de forma íntegra, ordenada cronológicamente y sin lapsos de tiempo o inconsistencias. Cada operación debe sustentarse en su correspondiente comprobante. |

| Art. 30, párrafo 1, Código de Comercio | “Los empresarios conservarán los libros, correspondencia, documentación y justificantes concernientes a su negocio, debidamente ordenados, durante seis años, a partir del último asiento realizado en los libros, salvo lo que se establezca por disposiciones generales o especiales.” | Es obligatorio conservar todos los libros contables, incluido el libro registro de efectivo, y todos los documentos contables que atestiguan las operaciones, durante 6 años. |

| 1.º Cuentas anuales. Imagen fiel, Primera Parte, Plan General Contable | “Las cuentas anuales deben redactarse con claridad, de forma que la información suministrada sea comprensible y útil para los usuarios al tomar sus decisiones económicas, debiendo mostrar la imagen fiel del patrimonio, de la situación financiera y de los resultados de la empresa, de conformidad con las disposiciones legales.” | El libro de caja ha de estar cumplimentado de tal manera que permita la transposición de los datos a los libros mayores de forma sencilla, clara y sin errores para que al final se cumpla con los requisitos de claridad y fiabilidad en las cuentas anuales. |

Con el fin de llevar correctamente el libro de caja conviene no perder de vista los Principios de contabilidad generalmente aceptados tal como están establecidos en el Código de Comercio, el Plan General de Contabilidad, el Instituto de Contabilidad y Auditoría de Cuentas y la legislación española pertinente.

El efectivo en las cuentas anuales

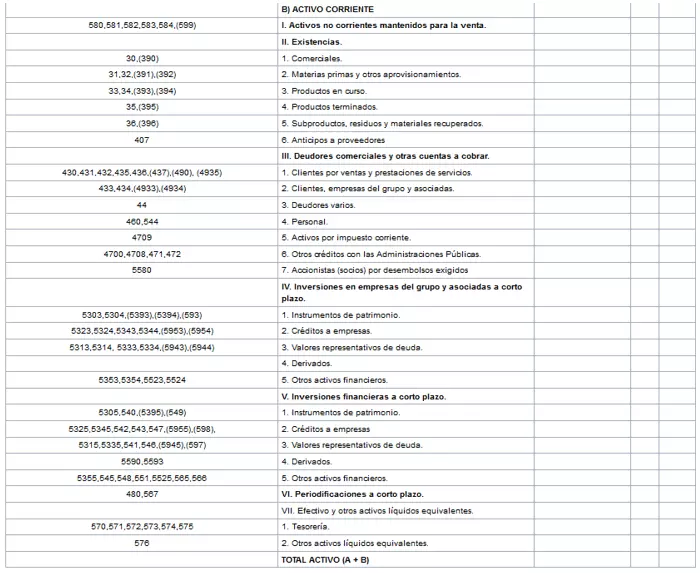

El libro de caja registra el movimiento de efectivo de un negocio, siendo el efectivo y el líquido equivalente, tal como lo entiende el PGC, “los que como tal figuran en el epígrafe B.VII del activo del balance, es decir, la tesorería depositada en la caja de la empresa, los depósitos bancarios a la vista y los instrumentos financieros que sean convertibles en efectivo (…)”. El epígrafe B.VII al que se refiere el PGC no es otra cosa que el apartado correspondiente a los Activos Corrientes (B), sección “VII. Efectivo y otros activos líquidos equivalentes“, que contiene la cuentas 570-576 de “Tesoreria” y “Otros activos líquidos equivalentes”. Es en esta sección donde se incluye el balance final de la caja que se ha registrado en el libro de caja.

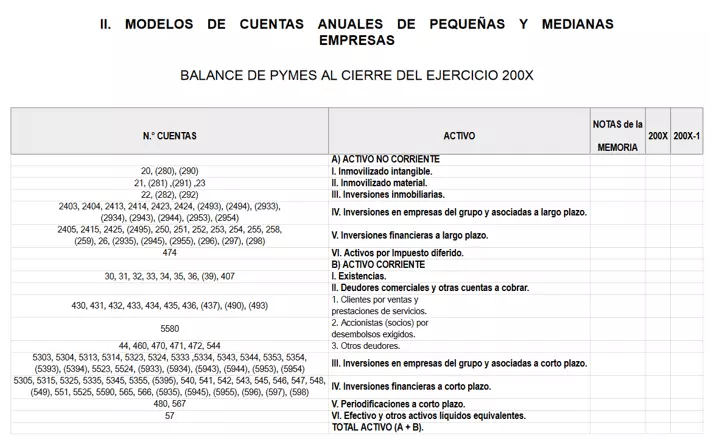

En el Real Decreto 1515/2007, de 16 de noviembre, por el que se aprueba el PGC de pymes y los criterios contables específicos para microempresas, el balance anual se diferencia en algunos aspectos del balance de las grandes empresas del que se ha extraído la imagen anterior:

El Plan General Contable incluye en la tercera parte dedicada a las “Cuentas Anuales” indicaciones sobre cómo presentar las cuentas, así como modelos para hacerlo. El PGC para pymes y microempresas, aprobado por el Real Decreto 1515/2017, de 16 de noviembre, que se puede consultar en el BOE online, incluye los modelos correspondientes.

¿Es obligatorio llevar la gestión de caja?

Registrar el efectivo a diario no es obligatorio si no deben presentarse las cuentas anuales según el PGC, esto es, para los autónomos, que no están obligados a llevar una contabilidad oficial pues el libro de caja, como libro auxiliar, ejerce de apoyo para elaborar el balance anual, como se explicó en el punto anterior. Pero no deja de ser una herramienta útil para llevar al día el saldo de efectivo. Las pymes y las microempresas que se rigen por el PGC para pymes sí han de presentar las cuentas anuales y, por tanto, hacen bien en llevar un libro registro de efectivo claro, transparente y sin lapsus que registre cualquier cambio de tesorería. Si la Agencia Tributaria llevase a cabo una inspección fiscal y, como consecuencia, estudiara tus libros, en el caso de que encontrara errores o incongruencias, podrías encontrarte con consecuencias desagradables. Con todo, se esté obligado por ley o no, el libro de caja evita dolores de cabeza especialmente en el caso de las empresas cuya mayor parte de ingresos se da en efectivo, precisamente porque permite obtener la foto fija de su estado financiero.

Gestión de caja: cómo llevar un libro de caja

La caja, que incluye los cheques sin cobrar, y los depósitos bancarios constituyen la tesorería de una empresa, que es todo el efectivo y equivalente de efectivo del que la empresa puede disponer para hacer frente a sus obligaciones. La gestión de la caja física se basa en el libro donde se registran las entradas y salidas de efectivo en tiempo real que más tarde se pasarán al Libro Diario y posteriormente al Mayor. Todas las operaciones deben contar con su justificante documental (recibo, factura, etc.) y al final de cada jornada se lleva a cabo el recuento y el arqueo de caja. El primero consiste sencillamente en inventariar el efectivo físico y registrar el saldo total. El arqueo de caja consiste en comprobar que la suma total obtenida coincide con el saldo de libro de caja y con el resultante de los justificantes.

Si cuentas con el modelo de libro de caja adecuado puedes empezar ya mismo a llevar la gestión de tu caja. Solo tienes que introducir cuidadosamente los datos en los campos correspondientes. Ten en cuenta los siguientes consejos con el fin de llevar tu libro de caja correctamente:

- El libro de caja solo puede contener movimientos de efectivo

- Introduce al comienzo la fecha exacta cada día, así como el saldo inicial

- Las entradas en la caja se registran en los campos “Cobro” o “Ingresos”, las salidas en “Pago” o “Egresos”

- El registro se ha de llevar de forma cronológica y sin lapsos. Cuando se dan errores en el recuento o el arqueo de caja se ha de realizar una anotación que corrija la diferencia de saldos

- Realiza un recuento y un arqueo de caja al final de la jornada

- Procura que el saldo no baje nunca de cero

Las ventajas del libro de caja electrónico

La gestión de caja es hoy día muy sencilla gracias al diverso software especializado en el mercado. Utilizar un libro de caja digital no solo reduce el trabajo administrativo, sino que también ofrece una mayor seguridad de cara a las inspecciones fiscales. Lo más importante en este sentido es que el libro de caja, sea del programa que sea, cumpla con las exigencias legales de cada estado.

Al almacenar cada entrada en el libro registro y generar el justificante correspondiente, un software profesional facilita llevar una gestión de caja eficiente, eficaz y correcta, de tal modo que toda la documentación que podría exigir la Agencia Tributaria está inmediatamente disponible para su descarga y posterior envío. Al mismo tiempo, el autónomo o empresario tiene en todo momento a la vista la situación financiera de su empresa.

A grandes rasgos, pueden diferenciarse tres tipos de programas para la gestión de caja:

| 1. Plantillas para Word y Excel | Ventajas: se descargan rápido, son fáciles de usar y más económicos | Adecuados para empresas pequeñas (autónomos sin obligaciones contables) |

| Desventajas: son manipulables y pueden ser rechazados como libros contables auxiliares | ||

| 2. Programas online | Ventajas: permiten acceder desde varios dispositivos y no requieren instalación | Adecuados para pymes (con obligaciones contables) |

| Desventajas: la protección de los datos puede ser insuficiente | ||

| 3. Software profesional | Ventajas: potente, fiable y con asistencia | Adecuado para empresas de medianas a grandes (con obligaciones contables) |

| Desventajas: requiere instalación y puede resultar muy caro |

Consecuencias en caso de errores

El art. 29 del Código de Comercio advierte que los errores u omisiones en las anotaciones contables “Deberán salvarse a continuación, inmediatamente que se adviertan”, si bien los libros no pueden contener “espacios en blanco, interpolaciones, tachaduras ni raspaduras”. De ahí que sea conveniente prestar mucha atención y en cualquier caso, no modificar el registro sino incluir una anotación a la hora de presentar el saldo del recuento o incluso crear una hoja completamente nueva con los valores correctos.

El Código de Comercio indica, asimismo, que los empresarios, incluso en caso de cese o cierre, están obligados a conservar toda la documentación contable (libros, justificantes, cartas, etc.) de la empresa durante seis años, lo que quiere decir que la Agencia Tributaria podría exigir una inspección fiscal en este plazo. Y es que la contabilidad que el Estado exige al empresario o al autónomo es un instrumento para calcular sus obligaciones fiscales, por lo que cualquier extrañeza podría hacer saltar las alarmas de la Agencia Tributaria con buenos motivos incluso tiempo después, lo que significa ser víctima de sanciones o penalizaciones.

El apartado IV “La potestad sancionadora” de la Ley 58/2003, de 17 de diciembre, General Tributaria, es bastante claro al respecto de lo que considera infracciones leves, graves o muy graves de las obligaciones tributarias. En el capítulo II repasa quién puede ser sancionado, por qué infracción y en qué medida, para pasar en el capítulo III (arts. 191-206) a abordar cada infracción en particular. El art. 200 es ilustrativo en el tema que nos ocupa. Con el título de “Infracción tributaria por incumplir obligaciones contables y registrales”, la ley considera infracciones tributarias graves, por ejemplo, omitir operaciones en la contabilidad o en los libros, utilizar cuentas de forma errónea, no conservar los libros el tiempo que corresponda o retrasarse más de cuatro meses al llevar la contabilidad o los libros, de modo que no conviene dormirse en los laureles en esta cuestión y contratar los servicios de un contable profesional si la tarea sobrepasa los propios límites.

Por favor, ten en cuenta el aviso legal relativo a este artículo.