El impuesto sobre sociedades

Prácticamente todo el mundo sabe qué es el IVA y quién tiene que pagarlo. Sin embargo, hay otras obligaciones del sistema tributario español que suelen causar más dudas, aunque no por ello dejan de ser importantes para los contribuyentes. Un ejemplo de ello es el impuesto sobre sociedades (IS), término que deja de estar presente en el vocabulario más cotidiano para colarse en el del sector corporativo. Y es que, como su propio nombre indica, se trata de un tributo que pagan determinadas sociedades, teniendo un peso importante en el sistema fiscal español. No obstante, no son las únicas entidades obligadas a hacerlo, pues este impuesto también recae en asociaciones, agrupaciones, fundaciones e instituciones e incluso fondos de inversión o de pensiones. Pero ¿cómo se puede definir a este impuesto?, ¿quién tributa por él?, ¿qué tipos impositivos existen?, ¿cómo se calcula? A continuación todas las respuestas.

¿Qué es el impuesto de sociedades?

El impuesto sobre sociedades (IS), denominado también impuesto sobre beneficios, es un tributo directo, pues se aplica sobre la renta de personas jurídicas (sociedades y otras entidades), y personal, pues varía según determinadas circunstancias. Aunque se opone al IRPF, que se aplica a las personas físicas, ambos cuentan con muchos puntos en común. Por ejemplo, el periodo impositivo es también de doce meses, si bien en este caso no tiene que regirse por el año natural (es la entidad la que en sus estatutos elige la fecha de cierre, que será el 31 de diciembre si no se determina ninguna otra). Además, la recaudación del impuesto se lleva igualmente a cabo cada trimestre, siendo declarado a la Agencia Tributaria en los modelos estipulados (el 202 en este caso). De esta forma, no solo se reduce el cómputo a pagar cada vez, sino que asegura a Hacienda disponer del tributo evitando impagos.

En definitiva, al igual que la ley establece que las personas físicas tienen que contribuir con sus impuestos a las arcas estatales, las sociedades y entidades con personalidad jurídica con residencia en territorio español no son una excepción y tienen que proceder igualmente al pago de un tributo, obligación que se materializa en el impuesto de sociedades. El importe final que se abona a Hacienda va a depender de la capacidad económica de cada persona jurídica, sus circunstancias y del tipo de gravamen que se aplique.

El impuesto sobre sociedades, de acuerdo con la Ley 27/2014 es “un tributo de carácter directo y naturaleza personal que grava la renta de las sociedades y demás entidades jurídicas de acuerdo con las normas de esta Ley”.

Sujetos pasivos del impuesto de sociedades

La Agencia Tributaria establece dos grupos de sujetos pasivos del impuesto, en función de si son entidades con personalidad jurídica propia o de si carecen de esta. En el primer grupo cabe señalar a las sociedades anónimas, limitadas, colectivas, etc., si bien son muchas más las entidades que se encuentran en este grupo. Es decir, si como empresario deseas crear una sociedad limitada tienes que tener en cuenta que tributarás por el impuesto de sociedades. En el segundo grupo se incluyen, por ejemplo, los fondos de pensiones o los fondos de capital-riesgo.

La figura del sujeto pasivo en el impuesto de sociedades, esta es, la persona jurídica sobre la que recaen las obligaciones fiscales, coincide en este tributo con el contribuyente, es decir, la persona que soporta el impuesto. Para más información sobre la diferencia entre sujeto pasivo y contribuyente, así como impuesto directo e indirecto, la Digital Guide dispone de un artículo al respecto.

Además de los casos expuestos, existen algunas entidades exentas o parcialmente exentas del pago del impuesto, todas ellas indicadas en el artículo 9 de la Ley 27/2014.

Tipos impositivos del impuesto sobre sociedades

Para determinar la cantidad final que pagar, primero hay que saber qué tipo impositivo, esto es, qué porcentaje se aplica en el impuesto de sociedades. Desde 2016, se pueden distinguir:

- Tipo general del 25 por ciento: se aplica a todas aquellas sociedades y resto de entidades que no se acogen al tipo reducido o a los tipos aplicables a entidades especiales.

- Tipo reducido del 15 por ciento para entidades de nueva creación: los emprendedores son el objeto de este tipo. Si, por ejemplo, se ha creado una sociedad de responsabilidad limitada, la legislación española permite aplicar durante los dos primeros años un tipo de gravamen del 15 por ciento. Para tributar con este porcentaje es necesario que la nueva empresa haya iniciado una actividad económica, de lo contrario tendría que acogerse al 25 por ciento.

- Tipo reducido del 20 por ciento para cooperativas.

Además existen otros tipos impositivos “especiales” que se aplican sobre determinadas entidades: por ejemplo, las entidades sin fines lucrativos tributan por un 10 por ciento.

El impuesto de sociedades no es la única carga tributaria de una sociedad. Esta ha de tener en cuenta también como mínimo el IVA, además de estar dado de alta en el Impuesto de Actividades Económicas (si bien hay muchas empresas que no lo pagan por encontrarse por debajo de la facturación anual mínima exigida).

¿Cómo se calcula?

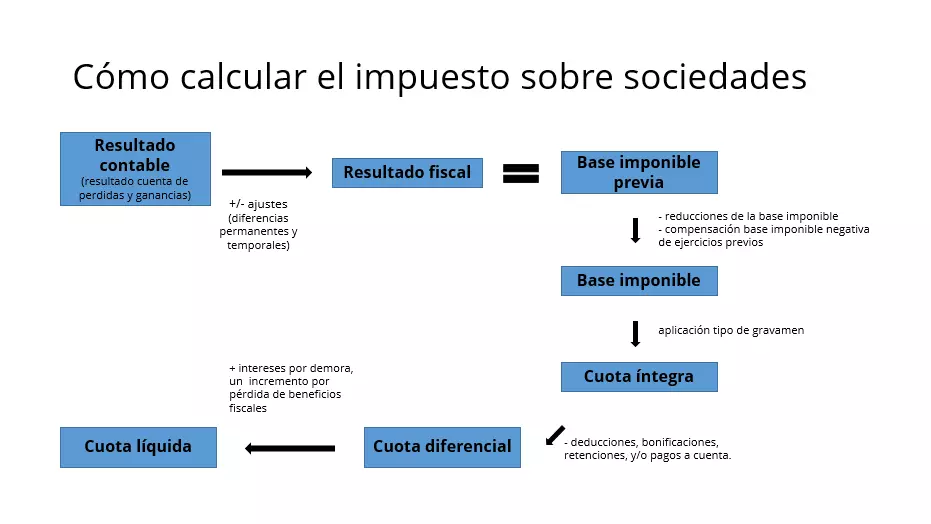

Si bien la Ley establece el tipo impositivo a aplicar en función de la persona jurídica, la cantidad total que transferir a la Agencia Tributaria va a variar dependiendo de dos aspectos. Por un lado, de la base imponible, esto es, la cantidad sobre la que se aplica el tipo impositivo correspondiente del impuesto sobre sociedades. Por otro, de una serie de variables que se aplican sobre la cuota íntegra (el resultado obtenido tras aplicar el porcentaje del impuesto sobre sociedades a la base imponible), tal es el caso de las deducciones o las bonificaciones. Estas van a determinar el resultado líquido a ingresar o devolver.

Por lo tanto, el primer paso para conocer el importe del impuesto de sociedades es calcular la base imponible. Para ello, se parte del resultado obtenido de la cuenta de pérdidas y ganancias, al que se denomina resultado contable. Sin embargo, el cálculo de la base imponible se realiza a partir del resultado fiscal, y para obtenerlo se hace necesario realizar una serie de ajustes en el contable: a este se le suman o restan diferencias (permanentes o temporales) que terminarán resultando en la base imponible previa.

Existen conceptos que sí se consideran pérdidas o ganancias en el resultado contable, pero que la fiscalidad no los contempla como tales. Es por eso que, cuando se quiere establecer la base imponible de un tributo, tal puede ser el impuesto sobre beneficios o el IRPF, será necesario adecuar conforme a la normativa estas diferencias entre lo que se considera el resultado contable y lo que será el resultado fiscal. Este proceso de adaptación se conoce como “ajustar” y a las diferencias adaptadas como “ajustes contables”.

Pero antes de poder aplicar el porcentaje correspondiente, todavía es posible realizar unas reducciones a la base imponible, por ejemplo, con las reservas de capitalización, y compensar la base imponible negativa de ejercicios anteriores si se da el caso. Así, si la empresa en cuestión tuvo pérdidas en años previos, pueden ir subsanándose en años posteriores. Una vez realizados estos cálculos, se obtiene finalmente la base imponible.

Es ahora cuando se calcula la cuota íntegra, aplicando el tipo impositivo que corresponde a la base imponible. Sin embargo, todavía quedan por minorar una serie de deducciones y bonificaciones, así como retenciones y pagos a cuenta (hay que tener en cuenta que, si se ha procedido a los pagos trimestrales del tributo, este también tendrá que restarse a la cantidad total a pagar). Todo ello da como resultado la cuota diferencial. Además, puede darse el caso de que el contribuyente tenga que abonar intereses por demora o un incremento por pérdida de beneficios fiscales. Realizado este paso se obtiene finalmente la cuota líquida a ingresar o devolver, es decir, el cómputo que transferir (siempre que sea positivo) a la Agencia Tributaria en el modo y periodo establecidos.

No obstante, debido a la complejidad de los citados cálculos y a la necesidad de que sean veraces y se ajusten realmente a la situación de cada empresa, esta tarea suelen desempeñarla profesionales del sector.

Modelos de presentación del impuesto de sociedades

Pero no basta con calcular la cantidad a pagar, sino que hay que declararlo por escrito a la Agencia Tributaria en una serie de modelos regulados. Estos son:

Modelo 200: es de obligada presentación para declarar el impuesto sobre sociedades, aunque también se usa para el impuesto sobre la renta de los no residentes. Ha de presentarse de forma anual por vía telemática una vez han pasado seis meses del cierre del periodo impositivo, teniendo como plazo de presentación los 25 días siguientes al semestre indicado. Es decir, si el periodo impositivo terminó en diciembre de 2018, es posible presentar este documento telemáticamente entre el 1 y el 25 de julio del 2019.

Modelo 202: se utiliza en el pago fraccionado del impuesto (también para la renta de no residentes) a modo de anticipo. Así, al final del año estos pagos adelantados se restan a la cantidad total que pagar. Dicho modelo solo se puede presentar por vía telemática siempre que en el año anterior se obtuviesen beneficios. Se presenta entre el 1 y el 20 de abril, octubre o diciembre.

Modelo 220: lo deberán presentar, también por vía telemática, aquellas entidades que se unan dentro de un grupo fiscal, según establece el artículo 58 de la ley 27/2014, así como y los grupos de sociedades cooperativas incluidos en el Real Decreto 1345/1992 de 6 de noviembre, por el que se dictan normas para la adaptación de las disposiciones que regulan la tributación sobre el beneficio consolidado a los grupos de sociedades cooperativas.

Por favor, ten en cuenta el aviso legal relativo a este artículo.