IAE: información general del impuesto sobre actividades económicas

El IAE o impuesto sobre actividades económicas integra el sistema tributario español. Este impuesto, de carácter municipal, se aplica sobre las personas jurídicas, las físicas y las entidades que desarrollen una actividad económica en España, ya sea empresarial, profesional o artística, sin importar si tiene o no un fin lucrativo. El periodo impositivo es anual y coincide con el año natural. No obstante, estar sometido a este impuesto no significa en todos los casos hacer frente a su pago. ¿Cómo puede ser esto posible?

El IAE: declaración censal vs. obligación tributaria

En la web de la Agencia Tributaria se indican algunos de los casos en los que se está exento del IAE, entre ellos el de las personas físicas. Tampoco han de hacer frente a este impuesto las personas jurídicas que tributan por el impuesto de sociedades o por el impuesto de la renta de no residentes y cuyo importe neto de cifra de negocios es inferior a 1 000 000 euros.

Estar exento de pagar el IAE no exime de realizar el “alta censal” en el impuesto, gracias a lo cual se comunica qué tipo de actividad económica se va a llevar a cabo. Por ejemplo, Elena ha decidido hacerse autónoma porque quiere empezar con un negocio de venta de cuadros online. En primer lugar, Elena tendrá que darse de alta en la Agencia Tributaria, para lo que recurrirá bien al modelo 036, bien al modelo 037. Es en este documento, en el que Elena indicará el epígrafe del IAE al que pertenece, es decir, definir el tipo de actividad económica que se quiere desempeñar (en caso de desarrollar más de una actividad también hay que indicarlo). Todo ello tiene una consecuencia determinante: pertenecer a uno u otro epígrafe del IAE influye en el régimen por el que el autónomo podrá tributar (estimación directa normal, directa simplificada u objetiva).

Los autónomos son, desde el punto de vista fiscal, personas físicas que desarrollan una actividad económica.

Elena ya se ha dado de alta. ¿Tiene que pagar también el impuesto? No, pues se trata de una persona física. Pero ¿qué ocurre con los que sí han de saldar cuentas con Hacienda? ¿Qué procedimiento deben seguir? ¿Cómo se determina la cantidad que pagar?

Modelos de declaración del IAE: 840 y 848

Las personas obligadas a pagar el impuesto, además de completar el modelo 036 o 037, tienen que presentar el alta en el IAE con el modelo 840 al inicio de su actividad y en un plazo de un mes, salvo que el sujeto pasivo desarrolle actividades con una cuota resultante de 0 euros. Asimismo, también se presenta este modelo cuando la exención del pago ha expirado, cuando cesa la actividad, se cumplen los requisitos para la exención o se quiere comunicar alguna variación.

Por su parte, el modelo 848 se puede presentar desde el primer día del año natural hasta el 15 de febrero y sirve a aquellos que no hayan indicado el importe neto de la cifra de negocios en la declaración del Impuesto de Sociedades, la del Impuesto sobre la Renta de No Residentes o en el modelo 184 de declaración informativa de entidades en régimen de atribución de rentas.

La presentación de cualquiera de los dos modelos puede realizarse bien en formato físico, bien en formato electrónico.

Liquidación del IAE: cuota tributaria

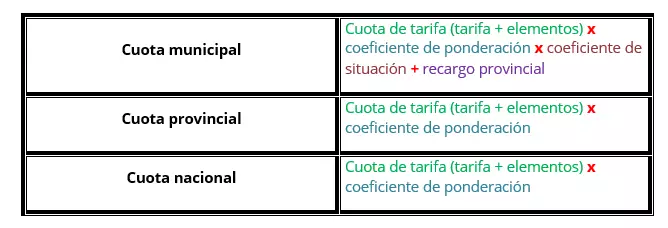

Calcular el IAE es un proceso complejo y difiere de los procedimientos típicos en las liquidaciones del IVA, el IRPF o el IS. En el caso del impuesto sobre actividades económicas no hay una base imponible ni un tipo de gravamen, sino que la cuota tributaria depende de una serie de variables y de si la actividad se realiza en un ámbito municipal, provincial o nacional. En función del alcance territorial de la actividad se aplican fórmulas diferentes:

La base imponible es la cantidad que sirve de fundamento para aplicar el tipo de gravamen, o lo que es lo mismo, el porcentaje de un determinado impuesto. Dependiendo de esta, la cantidad a pagar será mayor o menor.

Como se muestra en la tabla, el coeficiente de situación y el recargo provincial solo se aplican sobre las cuotas municipales. Pero ¿qué son cada uno de estos elementos que componen las fórmulas para calcular el IAE?

- La cuota de tarifa. Se calcula a partir de la información dada en el Real Decreto Legislativo 1175/1990, de 28 de septiembre. En función de la actividad (“tarifa”) y, dependiendo de factores tales como el tamaño de la población, la potencia (en kilovatios), el número de obreros, la superficie de los locales, etc. (“elementos”) la cuota fija varía. Una vez calculada, se considera la base del impuesto sobre la que aplicar el coeficiente de ponderación.

- Coeficiente de ponderación. En este caso hay que tener en cuenta el valor neto del volumen de negocios. Dependiendo de este valor, el coeficiente a aplicar sobre la cuota fija será mayor o menor. Sus valores están indicados en el artículo 86 del Real Decreto Legislativo 2/2004, de 5 de marzo. Como resultado se obtiene la cuota ponderada.

- Coeficiente de situación. Se aplica sobre la cuota ponderada siempre que la actividad económica sea de ámbito municipal. Son los ayuntamientos los que fijan el coeficiente de situación, que varía en función de la ubicación del local dentro del municipio.

- Recargo provincial. Se aplica sobre el resultado de multiplicar el coeficiente de ponderación por cuota municipal, es decir, no afecta al cálculo de la cuota tributaria para empresas con actividades ejercidas en un ámbito provincial o nacional. Su cuantía depende de la diputación (por ejemplo, en Barcelona es del 35 por ciento y en Granada del 40 por ciento).

Además, en algunos casos regulados en el artículo 38 del Real Decreto Legislativo 2/2004, de 5 de marzo, pueden aplicarse una serie de bonificaciones sobre las cuotas obtenidas, como ocurre en el caso de las cooperativas, uniones, federaciones, etc.

En resumen: particularidades del IAE

- El alta censal del IAE es obligatoria para todo aquel que desempeñe una actividad económica.

- Determina el tipo de actividad económica que se va a desarrollar.

- Muchos de los sujetos pasivos del impuesto están exentos de su pago.

- El cálculo del IAE es complejo, pues se basa en diferentes variables y en el ámbito territorial en el que se desempeña la actividad.

Por favor, ten en cuenta el aviso legal relativo a este artículo.